ą¤ąŠą▓čŗčłąĄąĮąĖąĄ ą┐ąĄąĮčüąĖąŠąĮąĮąŠą│ąŠ ą▓ąŠąĘčĆą░čüčéą░ ąŠą│ąŠčĆčćąĖą╗ąŠ ą╝ąĮąŠą│ąĖčģ čĆąŠčüčüąĖčÅąĮ, ąĘą░čüčéą░ą▓ąĖą▓ ąĖčģ ąĘą░ą┤čāą╝ą░čéčīčüčÅ ąŠą▒ ą░ą╗čīč鹥čĆąĮą░čéąĖą▓ąĮčŗčģ čüą┐ąŠčüąŠą▒ą░čģ ąĘą░čĆą░ą▒ąŠčéą░čéčī ąĮą░ čüčéą░čĆąŠčüčéčī. ąŁą║čüą┐ąĄčĆčéčŗ ą║ąŠąĮčüą░ą╗čéąĖąĮą│ąŠą▓ąŠą╣ ą║ąŠą╝ą┐ą░ąĮąĖąĖ┬Ā┬½ą£ąĄčéčĆąĖčāą╝┬╗ ą┐ąŠą┤ą│ąŠč鹊ą▓ąĖą╗ąĖ ąĖąĮčüčéčĆčāą║čåąĖčÄ ą┐ąŠ ąĖąĮą▓ąĄčüčéąĖčåąĖčÅą╝ ą▓ ąĮąŠą▓ąŠčüčéčĆąŠą╣ą║čā, ą║ąŠč鹊čĆą░čÅ ą┐ąŠą╝ąŠąČąĄčé ą▓čŗą╣čéąĖ ąĮą░ ą┐ąĄąĮčüąĖčÄ ą┤ąŠčüčĆąŠčćąĮąŠ čü ą┐čĆąĖą╗ąĖčćąĮčŗą╝ ą║ą░ą┐ąĖčéą░ą╗ąŠą╝ ą▓ čĆą░čüą┐ąŠčĆčÅąČąĄąĮąĖąĖ.

17 ąŠą║čéčÅą▒čĆčÅ ą”ąĄąĮčéčĆąĖąĘą▒ąĖčĆą║ąŠą╝ ąŠčéą║ą░ąĘą░ą╗ ą▓čüąĄą╝ ąĖąĮąĖčåąĖą░čéąĖą▓ąĮčŗą╝ ą│čĆčāą┐ą┐ą░ą╝ ą▓ ą┐čĆąŠą▓ąĄą┤ąĄąĮąĖąĖ čĆąĄč乥čĆąĄąĮą┤čāą╝ą░ ąŠ ą┐ąŠą▓čŗčłąĄąĮąĖąĖ ą┐ąĄąĮčüąĖąŠąĮąĮąŠą│ąŠ ą▓ąŠąĘčĆą░čüčéą░ ąĖ ą┐čĆąĄą║čĆą░čéąĖą╗ ą┐ąŠą┤ą│ąŠč鹊ą▓ą║čā ą║ čŹč鹊ą╝čā ą╝ąĄčĆąŠą┐čĆąĖčÅčéąĖčÄ. ąŚą░ą║ąŠąĮ ąŠ ą┐ąĄąĮčüąĖąŠąĮąĮąŠą╝ ą▓ąŠąĘčĆą░čüč鹥 ą┐čĆąŠčłąĄą╗ ą¤ą░čĆą╗ą░ą╝ąĄąĮčé ąĖ ą┐ąŠą┤ą┐ąĖčüą░ąĮ ą¤čĆąĄąĘąĖą┤ąĄąĮč鹊ą╝.

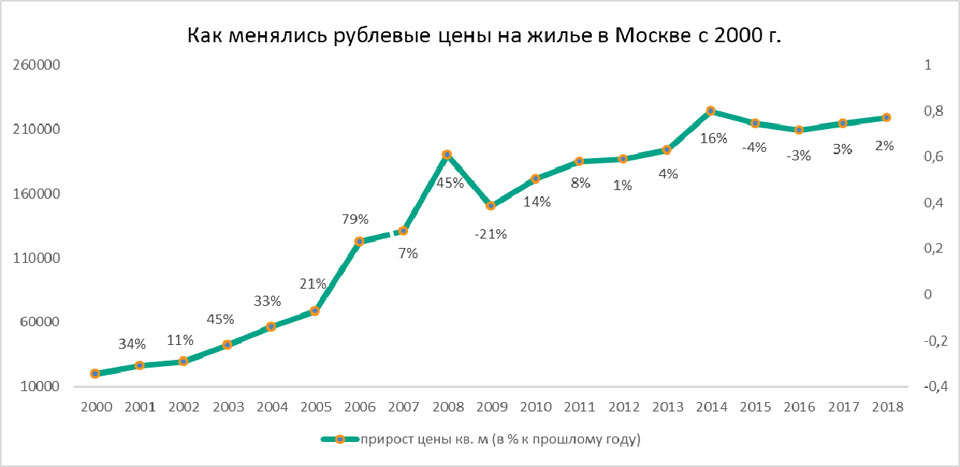

ąóą░ą║ąĖą╝ ąŠą▒čĆą░ąĘąŠą╝, ąĄčüą╗ąĖ ą▓čŗ čéą▓ąĄčĆą┤ąŠ čĆąĄčłąĖą╗ąĖ ą┤ąŠąČąĖčéčī ą┤ąŠ ą┐ąĄąĮčüąĖąĖ ąĮąĄčüą╝ąŠčéčĆčÅ ąĮą░ čĆąĄč乊čĆą╝čŗ ąĖ ąĮąĄą▓ąĘą│ąŠą┤čŗ, č鹊 čāąČąĄ čüąĄą│ąŠą┤ąĮčÅ ąĖą╝ąĄąĄčé čüą╝čŗčüą╗ ąŠąĘą░ą┤ą░čćąĖčéčīčüčÅ ą┐ąŠąĖčüą║ąŠą╝ ąĮą░ą┤ąĄąČąĮąŠą│ąŠ ąĖąĮą▓ąĄčüčéąĖčåąĖąŠąĮąĮąŠą│ąŠ ą░ą║čéąĖą▓ą░, ąĖą▒ąŠ ąČąĖčéčī ąĮą░ ą┐ąĄąĮčüąĖčÄ ŌĆō ┬½čāą┤ąŠą▓ąŠą╗čīčüčéą▓ąĖąĄ┬╗ čüąŠą╝ąĮąĖč鹥ą╗čīąĮąŠąĄ. ąÆą░čĆąĖą░ąĮč鹊ą▓ ą▓ą╗ąŠąČąĄąĮąĖą╣ ą╝ąĮąŠą│ąŠ, ąĮąŠ čüą░ą╝čŗą╝ ┬½ą▓ąĄčćąĮčŗą╝┬╗ ąŠčüčéą░ąĄčéčüčÅ ąČąĖą╗ą░čÅ ąĮąĄą┤ą▓ąĖąČąĖą╝ąŠčüčéčī ą▓ ą£ąŠčüą║ą▓ąĄ.

ą¤ąŠ ą╝ąĮąĄąĮąĖčÄ ą░ąĮą░ą╗ąĖčéąĖą║ąŠą▓, ą┐čĆąĖąŠą▒čĆąĄčéčÅ ą║ą▓ą░čĆčéąĖčĆčā ą▓ čüčéčĆąŠčÅčēąĄą╝čüčÅ ą┤ąŠą╝ąĄ čüąĄą│ąŠą┤ąĮčÅ, ą╝ąŠąČąĮąŠ čüč乊čĆą╝ąĖčĆąŠą▓ą░čéčī ą╗ąĖčćąĮčŗą╣ ą┐ąĄąĮčüąĖąŠąĮąĮčŗą╣ č乊ąĮą┤, ą┐ąŠą╗čāčćą░čÅ ą┐ą░čüčüąĖą▓ąĮčŗą╣ ą┤ąŠčģąŠą┤. ą¤ąŠą╝ąŠąČąĄčé ą▓ čŹč鹊ą╝ ą▒ą░ąĮą║ąŠą▓čüą║ąĖą╣ ą║čĆąĄą┤ąĖčé ą┐ąŠ ą┐ąŠą║ą░ ąĄčēąĄ čĆąĄą║ąŠčĆą┤ąĮąŠ ąĮąĖąĘą║ąĖą╝ ą┤ą╗čÅ ąĀąŠčüčüąĖąĖ čüčéą░ą▓ą║ą░ą╝ 9-9,5% ą│ąŠą┤ąŠą▓čŗčģ.

ąŁą║čüą┐ąĄčĆčéčŗ ┬½ą£ąĄčéčĆąĖčāą╝┬╗ ąĖčüčģąŠą┤čÅčé ąĖąĘ č鹊ą│ąŠ, čćč鹊 ą▒čāą┤čāčēąĄą╝čā ą┐ąĄąĮčüąĖąŠąĮąĄčĆčā-ą╝čāąČčćąĖąĮąĄ čüąĄą╣čćą░čü 40 ą╗ąĄčé ŌĆō čŹč鹊 čüčĆąĄą┤ąĮąĖą╣ ą▓ąŠąĘčĆą░čüčé ą┐ąŠą║čāą┐ą░č鹥ą╗čÅ ąČąĖą╗čīčÅ ąĮą░ čüč鹊ą╗ąĖčćąĮąŠą╝ čĆčŗąĮą║ąĄ. ąÜčĆą░čéą║ąĖą╣ ą░ą╗ą│ąŠčĆąĖčéą╝ čüąŠąĘą┤ą░ąĮąĖčÅ ą╗ąĖčćąĮąŠą│ąŠ ą┐ąĄąĮčüąĖąŠąĮąĮąŠą│ąŠ č乊ąĮą┤ą░ čüą╗ąĄą┤čāčÄčēąĖą╣:

1. ąØą░ą╣čéąĖ ą║ą▓ą░čĆčéąĖčĆčā ą▓ čüčéčĆąŠčÅčēąĄą╝čüčÅ ą┤ąŠą╝ąĄ.

2. ą¤čĆąĖąŠą▒čĆąĄčüčéąĖ ąĄąĄ ą▓ ąĖą┐ąŠč鹥ą║čā ąĮą░ 20 ą╗ąĄčé.

3. ąöąŠąČą┤ą░čéčīčüčÅ ą▓ą▓ąŠą┤ą░ ą┤ąŠą╝ą░ ą▓ 菹║čüą┐ą╗čāą░čéą░čåąĖčÄ.

4. ąĪą┤ą░čéčī ą║ą▓ą░čĆčéąĖčĆčā ą▓ ą░čĆąĄąĮą┤čā.

5. ąōą░čüąĖčéčī ąĖą┐ąŠč鹥ą║čā ąĘą░ čüč湥čé ą░čĆąĄąĮą┤ąĮąŠą╣ ą▓čŗčĆčāčćą║ąĖ.

6. ąÆčŗą┐ą╗ą░čéąĖą▓ ąĖą┐ąŠč鹥ą║čā, ą┐ąŠą╗čāčćąĖčéčī ą║ą▓ą░čĆčéąĖčĆčā ą▓

čüąŠą▒čüčéą▓ąĄąĮąĮąŠčüčéčī.

7. ą¤čĆąŠą┤ą░čéčī ą║ą▓ą░čĆčéąĖčĆčā ąĖą╗ąĖ čüą┤ą░čéčī ąĄąĄ ą▓ ą░čĆąĄąĮą┤čā, ąŠą▒ąĄčüą┐ąĄčćąĖą▓

čüąĄą▒čÅ ą░ą╗čīč鹥čĆąĮą░čéąĖą▓ąĮčŗą╝ ą┤ąŠčģąŠą┤ąŠą╝.

8. ąÆčŗą╣čéąĖ ąĮą░ ą┐ąĄąĮčüąĖčÄ ą┤ąŠčüčĆąŠčćąĮąŠ.

ąÜą░ą║ ąĮą░ą╣čéąĖ ą║ą▓ą░čĆčéąĖčĆčā ą┤ą╗čÅ ą▓ą╗ąŠąČąĄąĮąĖą╣

ąŻčüą┐ąĄčģ čüąŠąĘą┤ą░ąĮąĖčÅ ą╗ąĖčćąĮąŠą│ąŠ ą┐ąĄąĮčüąĖąŠąĮąĮąŠą│ąŠ č乊ąĮą┤ą░ ąĘą░ą▓ąĖčüąĖčé

ąŠčé č鹊ą│ąŠ, čāą┤ą░čüčéčüčÅ ą╗ąĖ ąĖąĮą▓ąĄčüč鹊čĆčā ąĮą░ą╣čéąĖ ą╝ą░ą║čüąĖą╝ą░ą╗čīąĮąŠ ą╗ąĖą║ą▓ąĖą┤ąĮčāčÄ ą║ą▓ą░čĆčéąĖčĆčā. ąŁą║čüą┐ąĄčĆčéčŗ čĆąĄą║ąŠą╝ąĄąĮą┤čāčÄčé ą┐čĆąĖą┤ąĄčƹȹĖą▓ą░čéčīčüčÅ čüą╗ąĄą┤čāčÄčēąĖčģ ą║čĆąĖč鹥čĆąĖąĄą▓ ą┐ąŠą┤ą▒ąŠčĆą░ ąŠą▒čŖąĄą║čéą░ ą┤ą╗čÅ ą┐ąŠą║čāą┐ą║ąĖ.

1. ąØąĖąĘą║ą░čÅ čüč鹊ąĖą╝ąŠčüčéčī. ą×ą┐čéąĖą╝ą░ą╗čīąĮčŗą╣ ą▒čÄą┤ąČąĄčé

ŌĆō 4-6 ą╝ą╗ąĮ čĆčāą▒ą╗ąĄą╣, ą┐ąŠčŹč鹊ą╝čā ąĖąĮą▓ąĄčüč鹊čĆčā ąĮčāąČąĮą░ ą║ą▓ą░čĆčéąĖčĆą░ ą▓ ąĮąŠą▓ąŠčüčéčĆąŠą╣ą║ąĄ ą║ąŠą╝č乊čĆčé-ą║ą╗ą░čüčüą░.

ą¦ąĄą╝ ąĮąĖąČąĄ čüč鹊ąĖą╝ąŠčüčéčī, č鹥ą╝ ą▒ąŠą╗čīčłąĄ čłą░ąĮčüąŠą▓, čćč鹊 ą░čĆąĄąĮą┤ą░ ą┐ąŠą║čĆąŠąĄčé ąĖą┐ąŠč鹥ą║čā. ą×ą┤ąĮą░ą║ąŠ

ąŠčģąŠčéąĖčéčīčüčÅ ąĘą░ čüą░ą╝čŗą╝ ą┤ąĄčłąĄą▓čŗą╝ ą┐čĆąĄą┤ą╗ąŠąČąĄąĮąĖąĄą╝ čĆąĖčüą║ąŠą▓ą░ąĮąĮąŠ: ąĮąĖąĘą║ą░čÅ čåąĄąĮą░ ąĖąĮąŠą│ą┤ą░

čāą║ą░ąĘčŗą▓ą░ąĄčé ąĮą░ ąĮąĄą║ąŠč鹊čĆčŗąĄ ąĮąĄą╗ąĖą║ą▓ąĖą┤ąĮčŗąĄ čģą░čĆą░ą║č鹥čĆąĖčüčéąĖą║ąĖ. ąóą░ą║ą░čÅ ą║ą▓ą░čĆčéąĖčĆą░ ąĮąĄ ą┐ąŠą┤ąŠą╣ą┤ąĄčé

ą┤ą╗čÅ ą░čĆąĄąĮą┤čŗ.

2.

ą×čéą┤ąĄą╗ą║ą░. ąøčāčćčłąĄ ą┐čĆąĖąŠą▒čĆąĄčüčéąĖ ąČąĖą╗čīąĄ čü

čĆąĄą╝ąŠąĮč鹊ą╝ ąĖą╗ąĖ ą┐čĆąĄą┤čćąĖčüč鹊ą▓ąŠą╣ ąŠčéą┤ąĄą╗ą║ąŠą╣. ąÆą║ą╗ą░ą┤čŗą▓ą░čéčīčüčÅ ą▓ ą║ą▓ą░čĆčéąĖčĆčā ą▒ąĄąĘ ąŠčéą┤ąĄą╗ą║ąĖ ąĮąĄčé čüą╝čŗčüą╗ą░,

čéą░ą║ ą║ą░ą║ ąĮą░ čĆąĄą╝ąŠąĮčé ą┐ąŠčéčĆąĄą▒čāąĄčéčüčÅ ąĄčēąĄ 15-25% ąŠčé čüč鹊ąĖą╝ąŠčüčéąĖ ąŠą▒čŖąĄą║čéą░. ąØą░ čüč鹊ą╗ąĖčćąĮąŠą╝

čĆčŗąĮą║ąĄ ą┤ąŠą╗čÅ ą░ą┐ą░čĆčéą░ą╝ąĄąĮč鹊ą▓ ą║ąŠą╝č乊čĆčé-ą║ą╗ą░čüčüą░ čü ąŠčéą┤ąĄą╗ą║ąŠą╣ ą┤ąŠčüčéąĖą│ą░ąĄčé 35%, ą░ ą║ą▓ą░čĆčéąĖčĆ ŌĆō

30%.

3.

ąĀą░čüą┐ąŠą╗ąŠąČąĄąĮąĖąĄ. ą¦ąĄą╝ ą▒ą╗ąĖąČąĄ ą║ą▓ą░čĆčéąĖčĆą░ ą║

čåąĄąĮčéčĆčā, č鹥ą╝ ą▓čŗčłąĄ ą░čĆąĄąĮą┤ąĮčŗąĄ čüčéą░ą▓ą║ąĖ, ą░ ąĘąĮą░čćąĖčé ąĖ ą┤ąŠčģąŠą┤. ąÜčĆąŠą╝ąĄ č鹊ą│ąŠ, čüą┐čĆąŠčü ąĮą░ ąČąĖą╗čīąĄ

ąĘą┤ąĄčüčī ą▓čüąĄą│ą┤ą░ ą▒ąŠą╗ąĄąĄ ą░ą║čéąĖą▓ąĮčŗą╣ ąĖ ą┐ą╗ą░č鹥ąČąĄčüą┐ąŠčüąŠą▒ąĮčŗą╣, č湥ą╝ ąĮą░ ą┐ąĄčĆąĖč乥čĆąĖąĖ. ąŁč鹊 ą┐ąŠąĘą▓ąŠą╗ąĖčé

ą╝ąĖąĮąĖą╝ąĖąĘąĖčĆąŠą▓ą░čéčī ą┐čĆąŠčüč鹊ąĖ ą▓ąŠ ą▓čĆąĄą╝čÅ ą┐ąŠąĖčüą║ą░ ąĮąŠą▓čŗčģ ą░čĆąĄąĮą┤ą░č鹊čĆąŠą▓. ą×čüąŠą▒ąĄąĮąĮąŠ čāą┤ą░čćąĮčŗą╣

ą▓čŗą▒ąŠčĆ ŌĆō ąČąĖą╗ąŠą╣ ą║ąŠą╝ą┐ą╗ąĄą║čü ą▓ą▒ą╗ąĖąĘąĖ ą║čĆčāą┐ąĮčŗčģ ą▒ąĖąĘąĮąĄčü-ą┐ą░čĆą║ąŠą▓ ąĖą╗ąĖ ą▓čāąĘąŠą▓.

4.

ąóčĆą░ąĮčüą┐ąŠčĆčéąĮą░čÅ ą┤ąŠčüčéčāą┐ąĮąŠčüčéčī. ąØąĄąŠą▒čģąŠą┤ąĖą╝čŗą╣

ą╝ąĖąĮąĖą╝čāą╝ ą┐ąŠ čéčĆą░ąĮčüą┐ąŠčĆčéąĮąŠą╣ ąŠą▒ąĄčüą┐ąĄč湥ąĮąĮąŠčüčéąĖ ŌĆō čüčéą░ąĮčåąĖčÅ ą╝ąĄčéčĆąŠ (ąĮąĄ ą▒ąŠą╗ąĄąĄ 15 ą╝ąĖąĮčāčé

ą┐ąĄčłą║ąŠą╝), čāą┤ąŠą▒ąĮčŗą╣ ą▓čŗąĄąĘą┤ ąĮą░ ą╝ą░ą│ąĖčüčéčĆą░ą╗čī, ą▓ąĄą┤čāčēčāčÄ ą▓ čåąĄąĮčéčĆ ąĖą╗ąĖ ąŠą▒ą╗ą░čüčéčī, ą░ čéą░ą║ąČąĄ ąŠčüčéą░ąĮąŠą▓ą║ąĖ

ąĮą░ąĘąĄą╝ąĮąŠą│ąŠ čéčĆą░ąĮčüą┐ąŠčĆčéą░.

5.

ąśąĮčäčĆą░čüčéčĆčāą║čéčāčĆą░. ą¢ąĖą╗ąŠą╣ ą║ąŠą╝ą┐ą╗ąĄą║čü

ą┤ąŠą╗ąČąĄąĮ ą▒čŗčéčī čģąŠčĆąŠčłąŠ ąŠą▒ąĄčüą┐ąĄč湥ąĮ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąŠą╣ ąĖ čüąŠčåąĖą░ą╗čīąĮąŠą╣ ąĖąĮčäčĆą░čüčéčĆčāą║čéčāčĆąŠą╣: ą┐ą░čĆą║ąĖąĮą│,

čüčāą┐ąĄčĆą╝ą░čĆą║ąĄčéčŗ, ą║ą░č乥, ą░ą┐č鹥ą║ąĖ, čäąĖčéąĮąĄčü-ą║ą╗čāą▒čŗ. ąÆčüąĄ čŹčéąĖ ąŠą▒čŖąĄą║čéčŗ ą╝ąŠą│čāčé

ą┐čĆąĄą┤čāčüą╝ą░čéčĆąĖą▓ą░čéčīčüčÅ ą┐čĆąŠąĄą║č鹊ą╝ ąĖą╗ąĖ ąĮą░čģąŠą┤ąĖčéčīčüčÅ ą┐ąŠą▒ą╗ąĖąĘąŠčüčéąĖ.

6.

ą£ą░čüčłčéą░ą▒ ą║ąŠą╝ą┐ą╗ąĄą║čüą░. ąÆ ą▒čāą┤čāčēąĄą╝ ąĖąĮą▓ąĄčüč鹊čĆčā

ą┐čĆąĖą┤ąĄčéčüčÅ ą║ąŠąĮą║čāčĆąĖčĆąŠą▓ą░čéčī ąĘą░ ą░čĆąĄąĮą┤ą░č鹊čĆąŠą▓. ąĪ čŹč鹊ą╣ č鹊čćą║ąĖ ąĘčĆąĄąĮąĖčÅ ą║čĆčāą┐ąĮčŗąĄ ą¢ąÜ (čüą▓čŗčłąĄ

600 ą║ą▓ą░čĆčéąĖčĆ) ą╝ąĄąĮąĄąĄ ą┐čĆąĖą▓ą╗ąĄą║ą░č鹥ą╗čīąĮčŗ ŌĆō čéą░ą╝ ą┤ąŠčüčéą░č鹊čćąĮąŠ čéą░ą║ąĖčģ ąČąĄ ąĖąĮą▓ąĄčüč鹊čĆąŠą▓-ą░čĆąĄąĮą┤ąŠą┤ą░č鹥ą╗ąĄą╣.

ąĀą░ą╣ąŠąĮčŗ ą░ą║čéąĖą▓ąĮąŠą╣ ąČąĖą╗ąŠą╣ ąĘą░čüčéčĆąŠą╣ą║ąĖ ąĖ ąŠą▒ąĖą╗ąĖčÅ ą▓č鹊čĆąĖčćąĮčŗčģ ą┐čĆąĄą┤ą╗ąŠąČąĄąĮąĖą╣ ŌĆō č鹊ąČąĄ ąĮąĄ ąŠč湥ąĮčī

čāą┤ą░čćąĮčŗą╣ ą▓ą░čĆąĖą░ąĮčé.

7.

ą×ą▒čēąĄąĄ ą║ą░č湥čüčéą▓ąŠ ą┐čĆąŠąĄą║čéą░. ąÉčĆčģąĖč鹥ą║čéčāčĆąĮčŗą╣

ąŠą▒ą╗ąĖą║ ąĮąŠą▓ąŠčüčéčĆąŠą╣ą║ąĖ, ąĄąĄ č鹥čģąĮąĖč湥čüą║ąŠąĄ ąŠčüąĮą░čēąĄąĮąĖąĄ, ą▒ą╗ą░ą│ąŠčāčüčéčĆąŠą╣čüčéą▓ąŠ č鹥čĆčĆąĖč鹊čĆąĖą╣, čüąŠčåąĖą░ą╗čīąĮąŠąĄ

ąŠą║čĆčāąČąĄąĮąĖąĄ č鹊ąČąĄ ąĖą│čĆą░čÄčé ą▓ą░ąČąĮčāčÄ čĆąŠą╗čī. ą¦ąĄą╝ ą▒ąŠą╗ąĄąĄ ą┐čĆąŠą│čĆąĄčüčüąĖą▓ąĮčŗą╣ ąŠą▒čŖąĄą║čé ąĖąĮą▓ąĄčüč鹊čĆ

ą▓čŗą▒ąĄčĆąĄčé čüąĄą╣čćą░čü, č鹥ą╝ ą┤ąŠą╗čīčłąĄ ąŠąĮ ąŠčüčéą░ąĮąĄčéčüčÅ ą░ą║čéčāą░ą╗čīąĮčŗą╝ ą┤ą╗čÅ ą┐ąŠą║čāą┐ą░č鹥ą╗ąĄą╣ ąĖ ą░čĆąĄąĮą┤ą░č鹊čĆąŠą▓.

ąÆ ą║ą░č湥čüčéą▓ąĄ ą┐čĆąĖą╝ąĄčĆą░ ąŠą▒čŖąĄą║čéą░, ą┐ąŠą┤čģąŠą┤čÅčēąĄą│ąŠ ą┐ąŠą┤ ą▒ąŠą╗čīčłąĖąĮčüčéą▓ąŠ čāą║ą░ąĘą░ąĮąĮčŗčģ ą▓čŗčłąĄ čéčĆąĄą▒ąŠą▓ą░ąĮąĖą╣, 菹║čüą┐ąĄčĆčéčŗ ┬½ą£ąĄčéčĆąĖčāą╝┬╗ ą┐čĆąĄą┤ą╗ą░ą│ą░čÄčé čĆą░čüčüą╝ąŠčéčĆąĄčéčī čüčéčāą┤ąĖčÄ-ą░ą┐ą░čĆčéą░ą╝ąĄąĮčé čü ą┐čĆąĄą┤čćąĖčüč鹊ą▓ąŠą╣ ąŠčéą┤ąĄą╗ą║ąŠą╣ ą▓ ąĮąŠą▓ąŠą╝ ą║ąŠčĆą┐čāčüąĄ ą¢ąÜ ┬½ąĪą░ą▓ąĄą╗ąŠą▓čüą║ąĖą╣ ąĪąĖčéąĖ┬╗. ąÜąŠą╝ą┐ą╗ąĄą║čü čĆą░čüą┐ąŠą╗ąŠąČąĄąĮ ą▓ čłą░ą│ąŠą▓ąŠą╣ ą┤ąŠčüčéčāą┐ąĮąŠčüčéąĖ ąŠčé ą╝. ┬½ąöą╝ąĖčéčĆąŠą▓čüą║ą░čÅ┬╗, ąĮąĄą┤ą░ą╗ąĄą║ąŠ ąŠčé ą║čĆčāą┐ąĮąŠą│ąŠ ą┤ąĄą╗ąŠą▓ąŠą│ąŠ čåąĄąĮčéčĆą░. ą¤čĆąŠąĄą║čé ąŠą▒ąĄčüą┐ąĄč湥ąĮ ąĖąĮčäčĆą░čüčéčĆčāą║čéčāčĆąŠą╣ ąĖ ąĮą░čģąŠą┤ąĖčéčüčÅ ąĮąĄą┤ą░ą╗ąĄą║ąŠ ąŠčé čåąĄąĮčéčĆą░. ąĪč鹊ąĖą╝ąŠčüčéčī ąŠą▒čŖąĄą║čéą░ ŌĆō 5,38 ą╝ą╗ąĮ čĆčāą▒ą╗ąĄą╣, ą░ ąĄą│ąŠ ą┐ą╗ąŠčēą░ą┤čī ŌĆō 38,9 ą║ą▓. ą╝.

ąĪą║ąŠą╗čīą║ąŠ ąĮąĄąŠą▒čģąŠą┤ąĖą╝ąŠ ąĖąĮą▓ąĄčüčéąĖčĆąŠą▓ą░čéčī

ąśąĮą▓ąĄčüčéąĖčåąĖąĖ ą▓ ą╗ąĖčćąĮčŗą╣ ą┐ąĄąĮčüąĖąŠąĮąĮčŗą╣ č乊ąĮą┤ čüą║ą╗ą░ą┤čŗą▓ą░čÄčéčüčÅ ąĖąĘ čéčĆąĄčģ čćą░čüč鹥ą╣:

1. ą¤ąĄčĆą▓ąŠąĮą░čćą░ą╗čīąĮčŗą╣ ą▓ąĘąĮąŠčü, čćč鹊ą▒čŗ

ą┐čĆąĖąŠą▒čĆąĄčüčéąĖ ą║ą▓ą░čĆčéąĖčĆčā ą▓ ąĖą┐ąŠč鹥ą║čā. ą¤ąŠčéčĆąĄą▒čāąĄčéčüčÅ ą║ą░ą║ ą╝ąĖąĮąĖą╝čāą╝ 15-20% čüč鹊ąĖą╝ąŠčüčéąĖ ąŠą▒čŖąĄą║čéą░.

2.

ą¤ą╗ą░č鹥ąČąĖ ą┐ąŠ ąĖą┐ąŠč鹥ą║ąĄ, ą║ąŠč鹊čĆčŗąĄ

ąĖąĮą▓ąĄčüč鹊čĆčā ąĮąĄąŠą▒čģąŠą┤ąĖą╝ąŠ ą▓ąĮąŠčüąĖčéčī čüą░ą╝ąŠčüč鹊čÅč鹥ą╗čīąĮąŠ, ą┐ąŠą║ą░ ą┤ąŠą╝ ąĮąĄ ą▒čāą┤ąĄčé čüą┤ą░ąĮ ą▓

菹║čüą┐ą╗čāą░čéą░čåąĖčÄ. ąśčģ ąŠą▒čēąĖą╣ čĆą░ąĘą╝ąĄčĆ ąĘą░ą▓ąĖčüąĖčé ąŠčé čŹčéą░ą┐ą░ ą▓ąŠąĘą▓ąĄą┤ąĄąĮąĖčÅ ąĘą┤ą░ąĮąĖčÅ, ąĮą░ ą║ąŠč鹊čĆąŠą╝ ą┐ąŠą║čāą┐ą░č鹥ą╗čī

ą▓čüčéčāą┐ąĖčé ą▓ ą┤ąŠą╗ąĄą▓ąŠąĄ čüčéčĆąŠąĖč鹥ą╗čīčüčéą▓ąŠ, ą░ čéą░ą║ąČąĄ ąŠčé čüčĆąŠą║ąŠą▓ ą▓ą▓ąŠą┤ą░ ą║ąŠą╝ą┐ą╗ąĄą║čüą░

菹║čüą┐ą╗čāą░čéą░čåąĖčÄ.

3. ąÆą╗ąŠąČąĄąĮąĖčÅ ą▓ čĆąĄą╝ąŠąĮčé ąĖ ą╝ąĄą▒ą╗ąĖčĆąŠą▓ą║čā. ą×ąĮąĖ

ąŠčåąĄąĮąĖą▓ą░čÄčéčüčÅ ą┐čĆąĖą╝ąĄčĆąĮąŠ ą▓ ą╝ą░čüčüąŠą▓ąŠą╝ čüąĄą│ą╝ąĄąĮč鹥 15 čéčŗčü. čĆčāą▒ą╗ąĄą╣ ąĘą░ ą║ą▓. ą╝.

ąÜ ą┐čĆąĖą╝ąĄčĆčā, ąĖąĮą▓ąĄčüč鹊čĆ ą┐čĆąĖąŠą▒čĆąĄčéą░ąĄčé ąĮą░ ąĮą░čćą░ą╗čīąĮąŠą╝

čŹčéą░ą┐ąĄ čüčéčāą┤ąĖčÄ ą▓ ą£ążąÜ ┬½ąĪą░ą▓ąĄą╗ąŠą▓čüą║ąĖą╣ ąĪąĖčéąĖ┬╗ ąĘą░ 5,38 ą╝ą╗ąĮ čĆčāą▒ą╗ąĄą╣. ąöą╗čÅ ą┐ąĄčĆą▓ąŠąĮą░čćą░ą╗čīąĮąŠą│ąŠ

ą▓ąĘąĮąŠčüą░ ąĄą╝čā ą┐ąŠąĮą░ą┤ąŠą▒ąĖčéčüčÅ 807 čéčŗčü. čĆčāą▒ą╗ąĄą╣ (15%). ąÜąŠą╝ą┐ą╗ąĄą║čü čüą┤ą░ąĄčéčüčÅ ą▓ 菹║čüą┐ą╗čāą░čéą░čåąĖčÄ ą▓

IVą║ą▓ą░čĆčéą░ą╗ąĄ 2020 ą│ąŠą┤ą░. ą¤čĆąĄą┤ą┐ąŠą╗ąŠąČąĖą╝, čćč鹊 čüą┤ąĄą╗ą║ą░ ą┐čĆąŠąĖąĘąŠčłą╗ą░ ą▓ čÅąĮą▓ą░čĆąĄ 2019 ą│ąŠą┤ą░

ŌĆō ą┤ąŠ ą┐ąŠą╗čāč湥ąĮąĖčÅ ą║ą╗čÄč湥ą╣ ąŠčüčéą░ąĄčéčüčÅ 24 ą╝ąĄčüčÅčåą░. ąÆčüąĄ čŹč鹊 ą▓čĆąĄą╝čÅ ąĖąĮą▓ąĄčüč鹊čĆčā ą┐čĆąĖą┤ąĄčéčüčÅ

ąĄąČąĄą╝ąĄčüčÅčćąĮąŠ ą▓čŗą┐ą╗ą░čćąĖą▓ą░čéčī 42,4 čéčŗčü. čĆčāą▒ą╗ąĄą╣ (ą┐čĆąĖ čüčéą░ą▓ą║ąĄ 9,42% ą│ąŠą┤ąŠą▓čŗčģ ąĮą░ čüčĆąŠą║ 20

ą╗ąĄčé), č鹊 ąĄčüčéčī ą▓ čüčāą╝ą╝ąĄ 1,02 ą╝ą╗ąĮ čĆčāą▒ą╗ąĄą╣ ąĘą░ ą┤ą▓ą░ ą│ąŠą┤ą░. ąØą░ą║ąŠąĮąĄčå, ą┐ąŠčüą╗ąĄ ą▓ą▓ąŠą┤ą░ ąĘą┤ą░ąĮąĖčÅ

ą▓ 菹║čüą┐ą╗čāą░čéą░čåąĖčÄ ą┐ąŠąĮą░ą┤ąŠą▒ąĖčéčüčÅ ą▓ą╗ąŠąČąĖčéčī ąĄčēąĄ ąŠą║ąŠą╗ąŠ 580 čéčŗčü. čĆčāą▒ą╗ąĄą╣ ą▓ ą║ąŠčüą╝ąĄčéąĖč湥čüą║čāčÄ

ąŠčéą┤ąĄą╗ą║čā.

ąóą░ą║ąĖą╝ ąŠą▒čĆą░ąĘąŠą╝, ąŠą▒čēą░čÅ čüčāą╝ą╝ą░ ąĖąĮą▓ąĄčüčéąĖčåąĖą╣ ŌĆō 2,4

ą╝ą╗ąĮ čĆčāą▒ą╗ąĄą╣. ą¤čĆąĖč湥ą╝ čĆą░čüčģąŠą┤čŗ ąĖąĮą▓ąĄčüč鹊čĆą░ čĆą░čüą┐čĆąĄą┤ąĄą╗ąĄąĮčŗ ą▓ąŠ ą▓čĆąĄą╝ąĄąĮąĖ: 800 čéčŗčü. čĆčāą▒ą╗ąĄą╣ ŌĆō

ąĮą░ čüčéą░čĆč鹥 ą▓ą╗ąŠąČąĄąĮąĖą╣, 1 ą╝ą╗ąĮ ŌĆō ą▓ č鹥č湥ąĮąĖąĄ ą┤ą▓čāčģ ą╗ąĄčé čĆą░ą▓ąĮčŗą╝ąĖ ą┐ą╗ą░č鹥ąČą░ą╝ąĖ ąĖ ąĄčēąĄ 580 čéčŗčü.

ŌĆō č湥čĆąĄąĘ ą┤ą▓ą░ ą│ąŠą┤ą░ ą┐ąŠčüą╗ąĄ ą┐ąŠą║čāą┐ą║ąĖ. ąÆč鹊čĆčāčÄ čćą░čüčéčī ą▓ą╗ąŠąČąĄąĮąĖą╣ (ą┐ąŠą│ą░čłąĄąĮąĖąĄ ąĖą┐ąŠč鹥ą║ąĖ) ą╝ąŠąČąĮąŠ

ą▓ą░čĆčīąĖčĆąŠą▓ą░čéčī, ąĄčüą╗ąĖ ąĖąĮą▓ąĄčüč鹊čĆ ą┐čĆąĖąŠą▒čĆąĄč鹥čé ąŠą▒čŖąĄą║čé ąĮą░ ą▒ąŠą╗ąĄąĄ ą┐ąŠąĘą┤ąĮąĄą╣ čüčéą░ą┤ąĖąĖ

čüčéčĆąŠąĖč鹥ą╗čīčüčéą▓ą░, čāą╝ąĄąĮčīčłąĖą▓ ą┐ąĄčĆąĖąŠą┤ čüą░ą╝ąŠčüč鹊čÅč鹥ą╗čīąĮąŠą╣ ą▓čŗą┐ą╗ą░čéčŗ ą┤ąŠą╗ą│ą░.

ą£ąŠąČąĮąŠ ą╗ąĖ ą┐ąŠą╗čāčćąĖčéčī ą┐čĆąĖą▒čŗą╗čī ąĄčēąĄ ą┤ąŠ ą┐ąĄąĮčüąĖąĖ

ąśąĮą▓ąĄčüč鹊čĆ ą┤ąŠą╗ąČąĄąĮ čüčéčĆąĄą╝ąĖčéčīčüčÅ ą║ č鹊ą╝čā, čćč鹊ą▒čŗ

ąĖą┐ąŠč鹥ą║ą░ ą▒čŗą╗ą░ ą╝ą░ą║čüąĖą╝ą░ą╗čīąĮąŠ ą┤ąĄčłąĄą▓ąŠą╣, ą░ ą║ą▓ą░čĆčéąĖčĆą░ ŌĆō čüą░ą╝ąŠą╣ ą╗ąĖą║ą▓ąĖą┤ąĮąŠą╣. ąÆą┐ąŠčüą╗ąĄą┤čüčéą▓ąĖąĖ

čŹč鹊 ąŠą▒ąĄčüą┐ąĄčćąĖčé čüąŠą╗ąĖą┤ąĮčāčÄ čĆą░ąĘąĮąĖčåčā ą╝ąĄąČą┤čā ą░čĆąĄąĮą┤ąĮąŠą╣ ą▓čŗčĆčāčćą║ąŠą╣ ąĖ ąĄąČąĄą╝ąĄčüčÅčćąĮčŗą╝ ą┐ą╗ą░č鹥ąČąŠą╝

ą┐ąŠ ą║čĆąĄą┤ąĖčéčā.

ąÉąĮą░ą╗ąĖąĘ čüčŖąĄą╝ąĮčŗčģ ą░ą┐ą░čĆčéą░ą╝ąĄąĮč鹊ą▓ ą▓ ą│ąŠč鹊ą▓čŗčģ

ą║ąŠčĆą┐čāčüą░čģ ┬½ąĪą░ą▓ąĄą╗ąŠą▓čüą║ąĖą╣ ąĪąĖčéąĖ┬╗ ą┐ąŠą║ą░ąĘą░ą╗, čćč鹊 ą▓čŗą▒čĆą░ąĮąĮčāčÄ čŹą║čüą┐ąĄčĆčéą░ą╝ąĖ ┬½ą£ąĄčéčĆąĖčāą╝┬╗ čüčéčāą┤ąĖčÄ

ą╝ąŠąČąĮąŠ čüą┤ą░čéčī ą▓ ą░čĆąĄąĮą┤čā ąĘą░ 57,8 čéčŗčü. čĆčāą▒ą╗ąĄą╣ ą▓ ą╝ąĄčüčÅčå, ą░ čćąĖčüčéą░čÅ ą▓čŗčĆčāčćą║ą░ ąĘą░ ą▓čŗč湥č鹊ą╝

ąĮą░ą╗ąŠą│ąŠą▓ ąĖ ą║ąŠą╝ą╝čāąĮą░ą╗čīąĮčŗčģ ą┐ą╗ą░č鹥ąČąĄą╣ čüąŠčüčéą░ą▓ąĖčé 54,4 čéčŗčü. čĆčāą▒ą╗ąĄą╣ ą▓ ą╝ąĄčüčÅčå. ą¤ą╗ą░č鹥ąČ ą┐ąŠ

ąĖą┐ąŠč鹥ą║ąĄ ą┐čĆąĖ čŹč鹊ą╝ ą▒čāą┤ąĄčé 42,4 čéčŗčü. čĆčāą▒ą╗ąĄą╣, čćč鹊 ą┐čĆąĖąĮąĄčüąĄčé ąĖąĮą▓ąĄčüč鹊čĆčā čćąĖčüčéčŗą╣ ą┤ąŠčģąŠą┤ ąŠą║ąŠą╗ąŠ

11,9 čéčŗčü. čĆčāą▒ą╗ąĄą╣ ąĄąČąĄą╝ąĄčüčÅčćąĮąŠ.

ąÜą░ą║ ą╝ąŠąČąĮąŠ ąĖčüą┐ąŠą╗čīąĘąŠą▓ą░čéčī ą┤ąŠčģąŠą┤ ąŠčé ą░čĆąĄąĮą┤čŗ

ą¦ąĄą╝ ą▒ąŠą╗čīčłąĄ čćąĖčüčéčŗą╣ ą┤ąŠčģąŠą┤, č鹥ą╝ ą╗čāčćčłąĄ. ąŁčéčā čüčāą╝ą╝čā ą╝ąŠąČąĮąŠ ąĖčüą┐ąŠą╗čīąĘąŠą▓ą░čéčī ą┐ąŠ-čĆą░ąĘąĮąŠą╝čā:

1.

ąĪč乊čĆą╝ąĖčĆąŠą▓ą░čéčī ┬½čüčéčĆą░čģąŠą▓ąŠą╣┬╗ č乊ąĮą┤ ąĮą░ čüą╗čāčćą░ą╣ ą┐čĆąŠčüč鹊ąĄą▓ ą║ą▓ą░čĆčéąĖčĆčŗ. ą×čéą║ą╗ą░ą┤čŗą▓ą░čÅ ą┤ąŠčģąŠą┤ ą▓ ┬½ą║čāą▒čŗčłą║čā┬╗, ąĖąĮą▓ąĄčüč鹊čĆ ąĘą░

1,5 ą│ąŠą┤ą░ ąĮą░ą║ąŠą┐ąĖčé čüčāą╝ą╝čā, ą║ąŠč鹊čĆą░čÅ ąŠą▒ąĄąĘąŠą┐ą░čüąĖčé ąĄą│ąŠ ąŠčé čéčĆąĄčģą╝ąĄčüčÅčćąĮąŠą│ąŠ ą┐čĆąŠčüč鹊čÅ

ą║ą▓ą░čĆčéąĖčĆčŗ.

2.

ąĪąĮąĖąĘąĖčéčī čüčéą░ą▓ą║čā ą┤ą╗čÅ ą║ą▓ą░čĆčéąĖčĆąŠčüčŖąĄą╝čēąĖą║ąŠą▓ ąĖąĘ-ąĘą░ čāčģčāą┤čłąĄąĮąĖčÅ čüąĖčéčāą░čåąĖąĖ ąĮą░ čĆčŗąĮą║ąĄ ą░čĆąĄąĮą┤čŗ. ąÆ ąĮą░čłąĄą╝ ą┐čĆąĖą╝ąĄčĆąĄ čüąŠą▒čüčéą▓ąĄąĮąĮąĖą║ ą╝ąŠąČąĄčé čüąĮąĖąĘąĖčéčī

čüčéą░ą▓ą║čā ą┐ąŠčćčéąĖ ąĮą░ 27%, ąĖ ąĄą╝čā ą▓čüąĄ čĆą░ą▓ąĮąŠ ąĮąĄ ą┐čĆąĖą┤ąĄčéčüčÅ čüą░ą╝ąŠčüč鹊čÅč鹥ą╗čīąĮąŠ ą▓čŗą┐ą╗ą░čćąĖą▓ą░čéčī ą┤ąŠą╗ą│.

3.

ąöąŠčüčĆąŠčćąĮąŠ ą┐ąŠą│ą░čüąĖčéčī ąĖą┐ąŠč鹥ą║čā. ąŚą░ ą┐čÅčéčī

ą╗ąĄčé ą╝ąŠąČąĮąŠ ąĮą░ą║ąŠą┐ąĖčéčī čüčāą╝ą╝čā ąĮą░ ą┤ąŠčüčĆąŠčćąĮąŠąĄ ą┐ąŠą│ą░čłąĄąĮąĖąĄ, ą║ąŠč鹊čĆąŠąĄ ą┐ąŠąĘą▓ąŠą╗ąĖčé čüąŠą║čĆą░čéąĖčéčī

čüčĆąŠą║ ąĖą┐ąŠč鹥ą║ąĖ ą┐ąŠčćčéąĖ ąĮą░ 5 ą╗ąĄčé, ą░ ąĘąĮą░čćąĖčé ŌĆō ą┐čĆąĖą▒ą╗ąĖąĘąĖčé ą┤ąŠčüčĆąŠčćąĮčŗą╣ ą▓čŗčģąŠą┤ ąĮą░ ą┐ąĄąĮčüąĖčÄ.

ą¤čĆąĖ čŹč鹊ą╝ ąĖąĮą▓ąĄčüč鹊čĆ ą╝ąŠąČąĄčé ą┐čĆąĖą╝ąĄąĮąĖčéčī ą▓čüąĄ čéčĆąĖ

ąŠą┐čåąĖąĖ ą┐ąŠčüą╗ąĄą┤ąŠą▓ą░č鹥ą╗čīąĮąŠ. ąĪąĮą░čćą░ą╗ą░ ąŠąĮ ą╝ąŠąČąĄčé ąĮą░ą║ąŠą┐ąĖčéčī čüčĆąĄą┤čüčéą▓ą░ ąĮą░ ┬½č湥čĆąĮčŗą╣ ą┤ąĄąĮčī┬╗,

ąĘą░č鹥ą╝ ąŠčéą╗ąŠąČąĖčéčī ą┤ąĄąĮčīą│ąĖ ą┤ą╗čÅ ą┤ąŠčüčĆąŠčćąĮąŠą│ąŠ ą┐ąŠą│ą░čłąĄąĮąĖčÅ ąĖą┐ąŠč鹥ą║ąĖ, ą░ ą┐ąŠč鹊ą╝ čĆąĄą│čāą╗ąĖčĆąŠą▓ą░čéčī

čüčéą░ą▓ą║čā ą░čĆąĄąĮą┤čŗ čéą░ą║, čćč鹊ą▒čŗ ą╝ąĖąĮąĖą╝ąĖąĘąĖčĆąŠą▓ą░čéčī ą┐čĆąŠčüč鹊ąĖ.

ąĪą║ąŠą╗čīą║ąŠ ą▒čāą┤ąĄčé čüč鹊ąĖčéčī ą║ą▓ą░čĆčéąĖčĆą░ č湥čĆąĄąĘ 20 ą╗ąĄčé

┬½ąÆ ąŠčéą╗ąĖčćąĖąĄ ąŠčé ą┤čĆčāą│ąĖčģ ą░ą║čéąĖą▓ąŠą▓, ąČąĖą╗ą░čÅ ąĮąĄą┤ą▓ąĖąČąĖą╝ąŠčüčéčī čüąŠčģčĆą░ąĮčÅąĄčé ąŠčéąĮąŠčüąĖč鹥ą╗čīąĮąŠ ą▓čŗčüąŠą║čāčÄ čüč鹊ąĖą╝ąŠčüčéčī ą┐čĆą░ą║čéąĖč湥čüą║ąĖ ą▓čüąĄą│ą┤ą░, ŌĆō ą│ąŠą▓ąŠčĆąĖčé ą£ą░čĆąĖčÅ ąøąĖčéąĖąĮąĄčåą║ą░čÅ, čāą┐čĆą░ą▓ą╗čÅčÄčēąĖą╣ ą┐ą░čĆčéąĮąĄčĆ ą║ąŠą╝ą┐ą░ąĮąĖąĖ ┬½ą£ąĄčéčĆąĖčāą╝┬╗ (čāčćą░čüčéąĮąĖą║ ą┐ą░čĆčéąĮąĄčĆčüą║ąŠą╣ čüąĄčéąĖ CBRE). ŌĆō ą¤ąŠ ą▒čĆąŠčüąŠą▓čŗą╝ čåąĄąĮą░ą╝ ą▓ ą£ąŠčüą║ą▓ąĄ ąĮąĄ ą┐čĆąŠą┤ą░čÄčé ą┤ą░ąČąĄ ą║ą▓ą░čĆčéąĖčĆčŗ ą▓ čāčüčéą░čĆąĄą▓čłąĖčģ čģčĆčāčēąĄą▓ą║ą░čģ, ą║ąŠč鹊čĆčŗąĄ ą▒čŗą╗ąĖ ą┐ąŠčüčéčĆąŠąĄąĮčŗ ą┐ąŠą╗ą▓ąĄą║ą░ ąĮą░ąĘą░ą┤. ąĪč鹊ąĖą╝ąŠčüčéčī ąČąĖą╗čīčÅ ąŠčéčĆą░ąČą░ąĄčé ąĮąĄ č鹊ą╗čīą║ąŠ ą║ą░č湥čüčéą▓ąŠ ą║ąŠąĮą║čĆąĄčéąĮąŠą╣ ą║ą▓ą░čĆčéąĖčĆčŗ ąĖą╗ąĖ ąĘą┤ą░ąĮąĖčÅ, ąĮąŠ ąĖ čāčĆąŠą▓ąĄąĮčī ąČąĖąĘąĮąĖ, čüąŠčåąĖą░ą╗čīąĮčāčÄ ąĘą░čēąĖčēąĄąĮąĮąŠčüčéčī, 菹║ąŠą╗ąŠą│ąĖčÄ ąĖ ą┤čĆčāą│ąĖąĄ ąŠčüąŠą▒ąĄąĮąĮąŠčüčéąĖ ą│ąŠčĆąŠą┤ą░, ą▓ ą║ąŠč鹊čĆąŠą╝ čŹč鹊 ąČąĖą╗čīąĄ čĆą░čüą┐ąŠą╗ąŠąČąĄąĮąŠ┬╗.

ą¤ąŠ čŹčéąĖą╝ ą┐ą░čĆą░ą╝ąĄčéčĆą░ą╝ ą£ąŠčüą║ą▓ą░ ąĄčēąĄ ą┤ąŠą╗ą│ąŠ ą▒čāą┤ąĄčé ąŠčüčéą░ą▓ą░čéčīčüčÅ ąĮą░ąĖą▒ąŠą╗ąĄąĄ ą┐čĆąĖą▓ą╗ąĄą║ą░č鹥ą╗čīąĮčŗą╝ ą╝ąĄčüč鹊ą╝ ą┤ą╗čÅ ąČąĖąĘąĮąĖ. ąĪąŠąŠčéą▓ąĄčéčüčéą▓ąĄąĮąĮąŠ, čüą┐čĆąŠčü ąĮą░ ąČąĖą╗čīąĄ ąĄą┤ą▓ą░ ą╗ąĖ čāą┐ą░ą┤ąĄčé čéą░ą║, čćč鹊 ą▓ą╗ąŠąČąĄąĮąĖčÅ ą▓ ą╗ąĖčćąĮčŗą╣ ą┐ąĄąĮčüąĖąŠąĮąĮčŗą╣ č乊ąĮą┤ ąŠą▒ąĄčüčåąĄąĮčÅčéčüčÅ. ąÆ čĆčāą▒ą╗ąĄą▓ąŠą╝ ą▓čŗčĆą░ąČąĄąĮąĖąĖ čüč鹊ąĖą╝ąŠčüčéčī ąČąĖą╗čīčÅ ą▓ čüč鹊ą╗ąĖčåąĄ č鹊ą╗čīą║ąŠ ą┐ąŠą▓čŗčłą░ąĄčéčüčÅ.

ąśčüč鹊čćąĮąĖą║: ┬½ą£ąĄčéčĆąĖčāą╝┬╗

ąśčüč鹊čćąĮąĖą║: ┬½ą£ąĄčéčĆąĖčāą╝┬╗

ąÜčĆąŠą╝ąĄ č鹊ą│ąŠ, ąĮąĄąŠą▒čģąŠą┤ąĖą╝ąŠ čāčćąĖčéčŗą▓ą░čéčī čĆąŠčüčé čüč鹊ąĖą╝ąŠčüčéąĖ ąĮąŠą▓ąŠčüčéčĆąŠą╣ą║ąĖ ą▓ ą┐ąĄčĆąĖąŠą┤ čüčéčĆąŠąĖč鹥ą╗čīčüčéą▓ą░. ą¤ąŠ ąŠčåąĄąĮą║ą░ą╝ ą░ąĮą░ą╗ąĖčéąĖą║ąŠą▓, ąŠą▒čŖąĄą║čé ą▓ ą£ążąÜ ┬½ąĪą░ą▓ąĄą╗ąŠą▓čüą║ąĖą╣ ąĪąĖčéąĖ┬╗ ą╝ąŠąČąĄčé ą┐ąŠą┤ąŠčĆąŠąČą░čéčī ąĘą░ 2 ą│ąŠą┤ą░ ąĮą░ 25%, ą┐ąŠą║ą░ ąĖą┤ąĄčé ą▓ąŠąĘą▓ąĄą┤ąĄąĮąĖąĄ ąŠą▒čŖąĄą║čéą░. ąŁč鹊 ąĘąĮą░čćąĖčé, čćč鹊 ą│ąŠč鹊ą▓ą░čÅ čüčéčāą┤ąĖčÅ ą▓ ąĮąŠą▓ąŠčüčéčĆąŠą╣ą║ąĄ ą▒čāą┤ąĄčé čüč鹊ąĖčéčī ąŠą║ąŠą╗ąŠ 6,73 ą╝ą╗ąĮ čĆčāą▒ą╗ąĄą╣.

ą¤čĆąĖ ąŠą▒čēąĄą╣ čüčāą╝ą╝ąĄ ą▓ą╗ąŠąČąĄąĮąĖą╣ ą┐ąŠčĆčÅą┤ą║ą░ 2,4 ą╝ą╗ąĮ čĆčāą▒ą╗ąĄą╣ č湥čĆąĄąĘ 20 ą╗ąĄčé ąĖąĮą▓ąĄčüč鹊čĆ ą╝ąŠąČąĄčé čĆą░čüčüčćąĖčéčŗą▓ą░čéčī čüčéą░čéčī čüąŠą▒čüčéą▓ąĄąĮąĮąĖą║ąŠą╝ ąŠą▒čŖąĄą║čéą░, čüč鹊ąĖą╝ąŠčüčéčīčÄ ąĮąĄ ą╝ąĄąĮąĄąĄ 5,5-6 ą╝ą╗ąĮ čĆčāą▒ą╗ąĄą╣ ą┤ą░ąČąĄ ą▓ čüą░ą╝ąŠą╝ ą┐ąĄčüčüąĖą╝ąĖčüčéąĖčćąĮąŠą╝ čüčåąĄąĮą░čĆąĖąĖ ą┤ąĖąĮą░ą╝ąĖą║ąĖ čåąĄąĮ. ąŚą░ 15-20 ą╗ąĄčé čüą┤ą░čćąĖ ąČąĖą╗čīčÅ ą▓ ąĮą░čæą╝ ąĖąĮą▓ąĄčüč鹊čĆ ą┐ąŠą╗čāčćąĖčé ąŠčé ą░čĆąĄąĮą┤čŗ ą┐ąŠčĆčÅą┤ą║ą░ 2,5-3 ą╝ą╗ąĮ čĆčāą▒ą╗ąĄą╣ ą┤ąŠą┐ąŠą╗ąĮąĖč鹥ą╗čīąĮčŗčģ ą┤ąŠčģąŠą┤ąŠą▓, ąĄčüą╗ąĖ čŹčéąĖ čüčĆąĄą┤čüčéą▓ą░ ąĮąĄ ą▒čāą┤čāčé ąĮą░ą┐čĆą░ą▓ą╗ąĄąĮčŗ ąĮą░ ą┤ąŠčüčĆąŠčćąĮąŠąĄ ą┐ąŠą│ą░čłąĄąĮąĖąĄ ąĖą┐ąŠč鹥ą║ąĖ.

ąóą░ą║ąĖą╝ ąŠą▒čĆą░ąĘąŠą╝, ą║ 60 ą│ąŠą┤ą░ą╝ čā ąĖąĮą▓ąĄčüč鹊čĆą░ ą▓ čĆą░čüą┐ąŠčĆčÅąČąĄąĮąĖąĖ ąŠą║ą░ąČąĄčéčüčÅ ą║ą▓ą░čĆčéąĖčĆą░ (čüč鹊ąĖą╝ąŠčüčéčīčÄ 5,5-6 ą╝ą╗ąĮ čĆčāą▒ą╗ąĄą╣) ąĖ ąĮą░ą║ąŠą┐ą╗ąĄąĮąĖčÅ (2,5-3 ą╝ą╗ąĮ čĆčāą▒ą╗ąĄą╣). ąÆ ąŠą▒čēąĄą╣ čüą╗ąŠąČąĮąŠčüčéąĖ ŌĆō 8-9 ą╝ą╗ąĮ čĆčāą▒ą╗ąĄą╣. ąÆ ą┐ąŠčüą╗ąĄą┤čāčÄčēąĖąĄ ą┐ąŠčüą╗ąĄ ą▓čŗčģąŠą┤ą░ ąĮą░ ą┐ąĄąĮčüąĖčÄ 20 ą╗ąĄčé ąĄąČąĄą╝ąĄčüčÅčćąĮą░čÅ ą┐čĆąĖą▒ą░ą▓ą║ą░ ą║ ąĄą│ąŠ ą│ąŠčüčāą┤ą░čĆčüčéą▓ąĄąĮąĮąŠą╣ ą┐ąĄąĮčüąĖąĖ čüąŠčüčéą░ą▓ąĖčé 35 čéčŗčü. čĆčāą▒ą╗ąĄą╣.

ąĀą░čüč湥čé ą╗ąĖčćąĮąŠą│ąŠ ą┐ąĄąĮčüąĖąŠąĮąĮąŠą│ąŠ č乊ąĮą┤ą░ ą▓ ąĮąŠą▓ąŠčüčéčĆąŠą╣ą║ąĄ

| ąĪč鹊ąĖą╝ąŠčüčéčī čüčéčāą┤ąĖąĖ | 5 382 807 |

| ąśąĮą▓ąĄčüčéąĖčåąĖąĖ | 2 408 761 |

| ą¤ąĄčĆą▓čŗą╣ ą▓ąĘąĮąŠčü ą┐ąŠ ąĖą┐ąŠč鹥ą║ąĄ | 807 421 |

| ą¤ą╗ą░č鹥ąČąĖ ą▒ą░ąĮą║čā ą▓ ą┐ąĄčĆąĖąŠą┤ čüčéčĆąŠąĖč鹥ą╗čīčüčéą▓ą░ (ąĘą░ 2 ą│ąŠą┤ą░) | 1 017 840 |

| ąÜąŠčüą╝ąĄčéąĖč湥čüą║ąĖą╣ čĆąĄą╝ąŠąĮčé ąĖ ą╝ąĄą▒ą╗ąĖčĆąŠą▓ą║ą░ | 583 500 |

| ąĀąŠčüčé čüč鹊ąĖą╝ąŠčüčéąĖ ą▓ ą┐ąĄčĆąĖąŠą┤ čüčéčĆąŠąĖč鹥ą╗čīčüčéą▓ą░ | 1 345 702 |

| ąĢąČąĄą╝ąĄčüčÅčćąĮčŗą╣ čćąĖčüčéčŗą╣ ą┤ąŠčģąŠą┤ ąŠčé ą░čĆąĄąĮą┤čŗ | 11 940 |

| ąÉčĆąĄąĮą┤ąĮą░čÅ ą▓čŗčĆčāčćą║ą░ | 54 350 |

| ąĢąČąĄą╝ąĄčüčÅčćąĮčŗą╣ ą┐ą╗ą░č鹥ąČ ą┐ąŠ ąĖą┐ąŠč鹥ą║ąĄ | 42 410 |

| ą×ą┐ąĄčĆą░čåąĖąŠąĮąĮą░čÅ ą┤ąŠčģąŠą┤ąĮąŠčüčéčī ą░čĆąĄąĮą┤ąĮąŠą│ąŠ ą▒ąĖąĘąĮąĄčüą░ | 12,1% |

| ąśč鹊ą│ąŠą▓ą░čÅ ą▓čŗčĆčāčćą║ą░ | 8 000 000 ŌĆō 9 000 000 |

ąśčüč鹊čćąĮąĖą║: ┬½ą£ąĄčéčĆąĖčāą╝┬╗

┬½ąØąĄą┤ą▓ąĖąČąĖą╝ąŠčüčéčī ąŠčüčéą░ąĄčéčüčÅ čüą░ą╝čŗą╝ ą┐čĆąĄą┤čüą║ą░ąĘčāąĄą╝čŗą╝,

ą┐ąŠąĮčÅčéąĮčŗą╝ ąĖ ąĮą░ą┤ąĄąČąĮčŗą╝ ąŠą▒čŖąĄą║č鹊ą╝ ą┤ąŠą╗ą│ąŠčüčĆąŠčćąĮąŠą│ąŠ ąĖąĮą▓ąĄčüčéąĖčĆąŠą▓ą░ąĮąĖčÅ ą▓ ąĀąŠčüčüąĖąĖ, ŌĆō ą│ąŠą▓ąŠčĆąĖčé ą£ą░čĆąĖčÅ

ąøąĖčéąĖąĮąĄčåą║ą░čÅ. ŌĆō ąĪąŠąĘą┤ą░čéčī ą╗ąĖčćąĮčŗą╣

ą┐ąĄąĮčüąĖąŠąĮąĮčŗą╣ č乊ąĮą┤ ą▓ ą▓ąĖą┤ąĄ ą░čĆąĄąĮą┤ąĮąŠą╣ ą║ą▓ą░čĆčéąĖčĆčŗ ą▓ ąĮąŠą▓ąŠčüčéčĆąŠą╣ą║ąĖ ą╝ąŠąČąĄčé ą┐čĆą░ą║čéąĖč湥čüą║ąĖ ą╗čÄą▒ąŠą╣.

ą¤ąŠą┤ą▒ąĖčĆą░čÅ ąŠą▒čŖąĄą║čé ą┐ąŠ ą▒ąŠą╗čīčłąĄą╣ ąĖą╗ąĖ ą╝ąĄąĮčīčłąĄą╣ čåąĄąĮąĄ, ąĖąĮą▓ąĄčüč鹊čĆ ą╝ąŠąČąĄčé čüąŠą║čĆą░čéąĖčéčī čüčĆąŠą║

ą▓ą╗ąŠąČąĄąĮąĖą╣ (čüą║ą░ąČąĄą╝, ą┤ąŠ 10 ą╗ąĄčé) ąĖą╗ąĖ čāą▓ąĄą╗ąĖčćąĖčéčī ą┤ąŠ ą╝ą░ą║čüąĖą╝čāą╝ą░ (30 ą╗ąĄčé). ąÆčŗą▒ąŠčĆ ą║ą▓ą░čĆčéąĖčĆčŗ

ąĖą╗ąĖ ą░ą┐ą░čĆčéą░ą╝ąĄąĮčéą░ čü ąŠčéą┤ąĄą╗ą║ąŠą╣ ąĖ ą╝ąĄą▒ą╗ąĖčĆąŠą▓ą║ąŠą╣ ąĮą░ ą┐ąŠąĘą┤ąĮąĄą╣ čüčéą░ą┤ąĖąĖ čüčéčĆąŠąĖč鹥ą╗čīčüčéą▓ą░

ą╝ąĖąĮąĖą╝ąĖąĘąĖčĆčāąĄčé čüčéą░čĆč鹊ą▓čŗąĄ ą▓ą╗ąŠąČąĄąĮąĖčÅ.

ąÜčĆąŠą╝ąĄ č鹊ą│ąŠ, ą┤ą░ąĮąĮą░čÅ ą╝ąŠą┤ąĄą╗čī ąŠč湥ąĮčī čāčüč鹊ą╣čćąĖą▓ą░čÅ,

ą▓ąĄą┤čī čā ąĖąĮą▓ąĄčüč鹊čĆą░ ą▓čüąĄą│ą┤ą░ ąĄčüčéčī ąĘą░ą┐ą░čü ą┐čĆąŠčćąĮąŠčüčéąĖ (ą▓ ą▓ąĖą┤ąĄ ąŠą┐ąĄčĆą░čåąĖąŠąĮąĮąŠą╣ ą▓čŗčĆčāčćą║ąĖ),

ą║ąŠč鹊čĆčŗą╣ ą┐ąŠą╝ąŠąČąĄčé ą┐čĆąŠčÅą▓ą╗čÅčéčī ą│ąĖą▒ą║ąŠčüčéčī ąĮą░ čĆčŗąĮą║ąĄ ą░čĆąĄąĮą┤čŗ, ą░ čéą░ą║ąČąĄ ą┐ąŠą┤čüčéčĆą░čģąŠą▓ą░čéčī čüąĄą▒čÅ

ąŠčé ą┐čĆąŠčüč鹊čÅ. ą×ą┤ąĮą░ą║ąŠ ą│ą╗ą░ą▓ąĮčŗą╣ čüąĄą║čĆąĄčé čāčüą┐ąĄčģą░ ą╗ąĖčćąĮąŠą│ąŠ ą┐ąĄąĮčüąĖąŠąĮąĮąŠą│ąŠ č乊ąĮą┤ą░ ŌĆō čŹč鹊 ą┐ąŠąĖčüą║

ąĮą░ąĖą▒ąŠą╗ąĄąĄ ą╗ąĖą║ą▓ąĖą┤ąĮąŠą╣ ąĖ ą┐ąĄčĆčüą┐ąĄą║čéąĖą▓ąĮąŠą╣ ą║ą▓ą░čĆčéąĖčĆčŗ. ąÆ čŹč鹊ą╝ ą║ą╗ąĖąĄąĮčéčā ą╝ąŠą│čāčé ą┐ąŠą╝ąŠčćčī

ą┐čĆąŠč乥čüčüąĖąŠąĮą░ą╗čŗ, ą║ąŠč鹊čĆčŗąĄ čģąŠčĆąŠčłąŠ ąĘąĮą░čÄčé čĆčŗąĮąŠą║┬╗.

______________________________________________

┬½ą£ąĄčéčĆąĖčāą╝┬╗ ŌĆō čĆąĖąĄą╗č鹊čĆčüą║ą░čÅ ąĖ ą║ąŠąĮčüą░ą╗čéąĖąĮą│ąŠą▓ą░čÅ ą║ąŠą╝ą┐ą░ąĮąĖčÅ, čćčīčÅ

ą┤ąĄčÅč鹥ą╗čīąĮąŠčüčéčī čüąŠčüčĆąĄą┤ąŠč鹊č湥ąĮą░ ąĮą░ čĆčŗąĮą║ąĄ ąČąĖą╗ąŠą╣ ąĮąĄą┤ą▓ąĖąČąĖą╝ąŠčüčéąĖ ą£ąŠčüą║ąŠą▓čüą║ąŠą│ąŠ čĆąĄą│ąĖąŠąĮą░. ąÆ 2017 ąĖ 2016 ą│ąŠą┤čā ą║ąŠą╝ą┐ą░ąĮąĖčÅ ┬½ą£ąĄčéčĆąĖčāą╝┬╗

ą┐čĆąĖąĘąĮą░ąĮą░ ┬½ąĀąĖąĄą╗č鹊čĆąŠą╝ ą│ąŠą┤ą░┬╗ ą┐ąŠ ą▓ąĄčĆčüąĖąĖ ą┐čĆąĄčüčéąĖąČąĮąŠą╣ ą┐čĆąĄą╝ąĖąĖ Urban Awards. ąÆ 2016 ą│ąŠą┤čā

ŌĆō ąĀąĖąĄą╗č鹊čĆąŠą╝ Ōä¢1 (ą╗ąĖą┤ąĄčĆ ą┐čĆąŠą┤ą░ąČ) ą┐ąŠ ąĖč鹊ą│ą░ą╝ ą│ąŠą╗ąŠčüąŠą▓ą░ąĮąĖčÅ ą┐čĆąĄą╝ąĖąĖ ┬½ąĀąĄą║ąŠčĆą┤čŗ

čĆčŗąĮą║ą░ ąĮąĄą┤ą▓ąĖąČąĖą╝ąŠčüčéąĖ┬╗.

┬½ą£ąĄčéčĆąĖčāą╝┬╗

čÅą▓ą╗čÅąĄčéčüčÅ ą┐ą░čĆčéąĮąĄčĆąŠą╝ ąĪBRE ŌĆō ą║čĆčāą┐ąĮąĄą╣čłąĄą╣ ą║ąŠą╝ą┐ą░ąĮąĖąĖ ą▓ ą╝ąĖčĆąĄ, ąŠą║ą░ąĘčŗą▓ą░čÄčēąĄą╣ čāčüą╗čāą│ąĖ ą▓

čüč乥čĆąĄ ą┐ąŠ ą║ąŠąĮčüą░ą╗čéąĖąĮą│čā ąĖ čāą┐čĆą░ą▓ą╗ąĄąĮąĖčÄ ąĖąĮą▓ąĄčüčéąĖčåąĖčÅą╝ąĖ ą▓ ą║ąŠą╝ą╝ąĄčĆč湥čüą║ąŠą╣ ąĮąĄą┤ą▓ąĖąČąĖą╝ąŠčüčéąĖ.

ą¤ą░čĆčéąĮąĄčĆčüčéą▓ąŠ CBRE ąĖ ┬½ą£ąĄčéčĆąĖčāą╝┬╗ ą┐ąŠąĘą▓ąŠą╗čÅąĄčé ą┐čĆąĄą┤ąŠčüčéą░ą▓ą╗čÅčéčī čüą▓ąŠąĖą╝ ą║ą╗ąĖąĄąĮčéą░ą╝ ą▓ąĄčüčī čüą┐ąĄą║čéčĆ

čāčüą╗čāą│, ąŠčģą▓ą░čéčŗą▓ą░čÄčēąĖčģ ą║ą░ą║ ą║ąŠą╝ą╝ąĄčĆč湥čüą║čāčÄ, čéą░ą║ ąĖ ąČąĖą╗čāčÄ ąĮąĄą┤ą▓ąĖąČąĖą╝ąŠčüčéčī, ą░ čéą░ą║ąČąĄ ą┤ą░ąĄčé

ą▓ąŠąĘą╝ąŠąČąĮąŠčüčéčī ą║ą╗ąĖąĄąĮčéą░ą╝ ą║ąŠą╝ą┐ą░ąĮąĖą╣ ąĖą╝ąĄčéčī ą┤ąŠčüčéčāą┐ ą║ ą╗čāčćčłąĄą╣ ą║ąŠą╝ą┐ą╗ąĄą║čüąĮąŠą╣ 菹║čüą┐ąĄčĆčéąĖąĘąĄ ąĮą░

čĆčŗąĮą║ąĄ.

ąöąŠą┐ąŠą╗ąĮąĖč鹥ą╗čīąĮą░čÅ ąĖąĮč乊čĆą╝ą░čåąĖčÅ:

ąĢą╗ąĄąĮą░ ąÜčāą┤čŗą╝ąŠą▓ą░,

ąöąĖčĆąĄą║č鹊čĆ ą┐ąŠ čüą▓čÅąĘčÅą╝ čü ąŠą▒čēąĄčüčéą▓ąĄąĮąĮąŠčüčéčīčÄ ą║ąŠą╝ą┐ą░ąĮąĖąĖ ┬½ą£ąĄčéčĆąĖčāą╝┬╗

ą£ąŠą▒.: 8-916-510-04-20

Email:

ąÜąŠą╝ą╝ąĄąĮčéą░čĆąĖąĖ (0)